Поведението и ефективността на Националната агенция за приходите (НАП) не са самостоятелен феномен. Поведението ѝ до голяма степен зависи от текущата политика, а ефективността ѝ - от състоянието на икономиката, което следва далеч не само политическите развития.

Сумарен показател и за двете е най-често наблюдаваният от ЕС - дупката в ДДС или разликата между очаквания и действително събрания ДДС.ДДС, който беше първоначално приет в средата на 1994 г. като предварително условие за преструктурирането на външния държавен дълг по съответното споразумение с кредиторите от Лондонския клуб и МВФ, бе унифициран до 20% (преди 1999 г. ДДС за хляб и млечни продукти бе 5%).

През 2011 г. бяха направени промени като за туризъм 20% ДДС бяха намалени на 9%. Между 2005 г. и 2012 г. периодът на възстановяване на ДДС постепенно бше съкратен от 6 месеца на около месец.

За да се увеличат приходите бяха пренаредени и данъците върху доходите за юридически лица (през 2007 г.) и физически лица (през 2008 г.) до 10% единен пропорционален данък. Това се наложи, защото от 1998 г. до 2003 г. реално платеният данък върху доходите е 12.9%.

След 2008 г. беше въведена и усъвършенствана електронната данъчна декларация, за да се съкрати времето за отчитане и да се подобри общуването с НАП. От 2012-2013 г. всеки данъкоплатец може да проверява онлайн данъчните си задължения по всички източници на преки приходи до всички разпределители на бюджета (ДОО, здравната каса и др.). След 2011 г. касите на всички големи данъкоплатци и търговци на дребно (особено търговци на горива и големи търговски вериги) са свързани по електронен път към НАП. Има знакови изключения, например "Лукойл-Нефтохим".

Останалите косвени данъци бяха приведени в съответствие с правилата и разпоредбите на ЕС през 2004-2005 г.

Какво е поведението на данъкоплатците

След 2000 г., когато опростяването и намаляванета на данъците беше вече в ход, до 2019 г., според базата данни на доклада на Креди Суис, средното богатство на пълнолетен гражданин на България се увеличава от 3 839 щатски долара до 42 685 щ.д. Това е увеличение от 1 112%. За този период няма друга страна с такова увеличение на цената на активите на икономиката и населението в ОИСР или в Европа.

Този факт обче не означава, че България изпреварва останалите по богатство. Средното богатство в Европа през 2019 г. е 154 хил. щ.д. на човек, в Австрия - 275, Словения - 122.5, Гърция - 96.1, Естония - 78.5, Словакия - 66.2 Чехия - 64.7, Хърватия - 62.2, Полша - 57.9, Черна гора - 53.5, Унгария - 44.3 и Румъния - 43.1 хил. щ.д.

В същото време най-големият единичен ръст на богатството в България съвпада с годината на въвеждането на 10% плосък корпоративен данък 2007: през 2006 г. то е 14 645 щ.д. на пълнолетен гражданин на България, а през 2007 г. - 20 387 долара. 2007 г. е и годината на най-големия приток на преки чуждестранни инвестиции и най-значителен годишен ръст на БВП в близката история на страната - 6.6%. През следващата 2008 г. - годината, когато същият данък беше въведен и за личните доходи, увеличението на разполагаемият доход е окоро 2 хилади щ. д.

Плащане или неплащане на данъци

Важно за отбелязване е, че неплащането на данъци, измерено по различни методи, спадна до безпрецедентно ниски за страната нива. Между 2011 и 2015 г. България е единствената държава от ЕС, където международните корпорации спазват изцяло данъчните правила, според доклад, поръчан от Зелените в Европейския парламент. През същата година сивата икономика спада от около 35% от БВП през 1999 г. на 20% според конвенционалните методи на пресмятане на дейния дял.

Според изчисленията на размера на "договорно интензивните пари", свиването на икономиката е от 23-24% през 2003 г. до приблизително 12-13% от БВП през 2019 г.

В същото време обстоятелството, че чуждестранните компании се съобразяват с данъчните закони, а някои местни не, е едно от даказателствата, че приходите в НАП зависят донякъде и от поличитеческите връзки на предприятията. Всъщност сивотата в икономиката обикновено е следствие на работата на политиците.

Последица от реформите и независимата работа на НАП е обстоятелството, водещо до това, че от последните 20 години, 11 завършват с бюджетен излишък, а само три - с дефицит над 3% от БВП (една от тях - с минус само 3.1%). В началото и в края на годината на COVID 2020 България е единствената страна в ЕС без прекомерен дефицит.

Самата ефикасност на НАП като централен събирач на дънъци, измерена като разходи на агенцията спрямо получените приходи в бюджета, също се подобрява. След 2008 г. тя е една от добрите администрации с малко над 1% разходи в приходите (според сравненията на ОИСР). Заедно с това, в случаите на възникнали съдебни спорове, те са относително кратки и по-често решавани в полза на НАП, отколкото в повечето страни от ЕС.

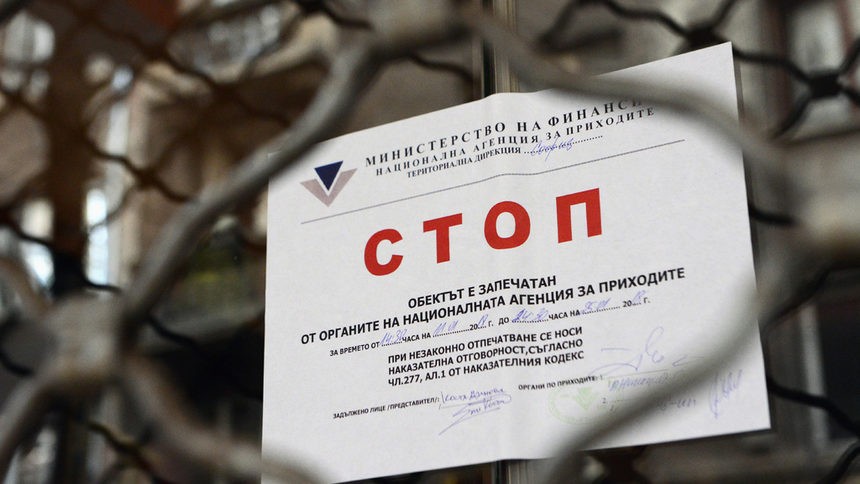

Всичко това обаче не означава, че прокуратирата и НАП не могат да ви унищожат само с възбуждане на дело за пране на пари или от проверки. Напротив. Но има много изключения от това правило, някои от които са общоизвестни.

Измерителят ДДС-дупка

Проучването и докладите на Комисията на ЕС относно разликата между предполагаем и действително събран ДДС, т.нар. дупка, в България има ясна, неравномерна, но донякъде сигурна тенденция на свиване. Най-високата му точка е регистрирана през 2000 г. - 35,4% от общото данъчно задължение по ДДС, а най-ниската през 2018 г. - 10,8%.

През 2018 г. "дупката" е по-малка от средната за ЕС (разлика от 11% ДДС), почти равна на Ирландия (10,6%) и Белгия (10,4%), малко "по-добра" от Обединеното кралство (12,2%) и Чехия (12%) и много по-малка от някои от "по-новите" страни членки като Румъния, Литва и Словакия.

Това поведение на данъкоплатците и НАП е относително близко до показателите за Полша, Германия, Австрия и Унгария; средно 3,5-4% "по-зле" от Дания, Франция или Испания. И на на значителна дистанция от Швеция, Финландия, Естония или Холандия.

"Най-лоши" години на събиране на ДДС за България са 2001 и 2002 г. - ДДС съответно 38% и 46% размер на "дупката", само Румъния от всички страни от ЕС и бъдещите членки има тогава показател от около 45%.

Какво се случва сега

През 2016 г. едно законово изменение позволи на НАП да отписва данъчни задължения, по-стари от 5 години. От 2017 г. НАП е отписал като "несъбираеми" 10 млрд. лв., приблизително 1/3 от всички несъбрани вземания. За периода преди 2017 г. размерът на несъбираемите приходи е почти същият. Измерена като дял от БВП за 2020 г., "загубата" е 2,08% годишно, приблизително половината от сумата е лихва върху неплатени данъци.

Вземайки предвид това изглежда очевидно следното. От една страна има ясна корелация между данъчните показатели на ДДС на България и текущите развития в реалната икономика. Например спадът на БВП и по-широкият фискален дефицит (включително ДДС-дупката) бяха, наред с други фактори, свързани с фалита на "Кремиковци" - най-голямото единично предприятие в страната, с 18% от националната сметка за електроенергия, 24% от търговския железопътен трафик и около 420 доставчици. По същия начин около 1% от несъбраните вземания през 2021 г. вероятно е свързан с процедурата по несъстоятелност на "Стомана".

ДДС дупката обикновено е между 0.9-1% от БВП годишно, 1/3 вероятно е следствие на неплащане с помощта на кухи посредници, неотчетена вътрешна търговия в ЕС е приблизително 1/10 от общата сума и, може би, 1/3 е неотчитане на ДДС от промишлеността на гостоприемството (хотели, ресторанти и други подобни). Но тук проблемът не е в ДДС, а в кодекса на труда.

Докладът за ДДС-дупката в ЕС за 2020 г. предвижда увеличаването ѝ в България с около 5%, това приблизително средната стойност за ЕС. Тази оценка се потвърждава от докладите за изпълнението на държавния бюджет през 2021 г.

Проблемите с поведението на НАП

Има няколко ясно разпознаваеми проблема, свързани с порядъчността в поведението на НАП, политическите влияния и прозрачността на фиска.

Така например след хакването на НАП през 2019 г. никой дори не призна отговорност, а съдебните решения по този въпрос са меко казано странни.

От друга страна изборите през тази година ще поддържат висок обществен интерес към НАП. Служебният министър-председател и министър на финансите замениха ръководството на НАП и разпоредиха одит, за да се установи дали е налице незаконно преференциално третиране на някои данъкоплатци. Той ще устаниви подробнисти по казаното по-горе.

Междувременно, на 21 май 2021 г., НАП отвори подстраница в интернет - Прозрачно управление. Тя дава онлайн достъп до важни и полезни за ориентири за това кой-колко получава от и дава на бюждета. Това решение е закъсняло. Но е изключително добра практика, следствие е на застъпваните от години практики за прозрачност на фиска от Програма "Достъп до информация" (ПДИ) и хипотезите за обществен интерес вече по принцип включени в закона за достъп до обществена информация.

За такъв достъп бяха водени дела срещу НАП от "Медиапул", БОЕЦ и много други организации, както показват бюлетините и годишните доклади на ПДИ за състоянието на достъпа до информация. То общо взето се подобрява, включително в резултат на едно решение на Конституционния съд, по което ПДИ защитава обществения интерес.

От публикуваните данни стана ясно, че 1400 данъкоплатци дължат на НАП 9.9 млрд. лв. Това са кухи компании, фирми в туризма, въглищната енергетика (две от тях очевидни бенефициенти на политическо влияние) и компании, за които се твърди, че се ползват с преференциално третиране от правителството от години .

Въпреки донякъде справидливото възмущение от видяното, цялостната политика на НАП за последните 20 години създава впечатление за все по-широко използване на репутацията и други стимули за подпомагане на доброволното спазване на данъчното законоздателство. От друга страна събирането на приходи е следствие на странично влияние от други области на политиката като нередности при обществените поръчки и изобщо в държавното управление.

Коментари

Все още няма коментари!

Коментирай