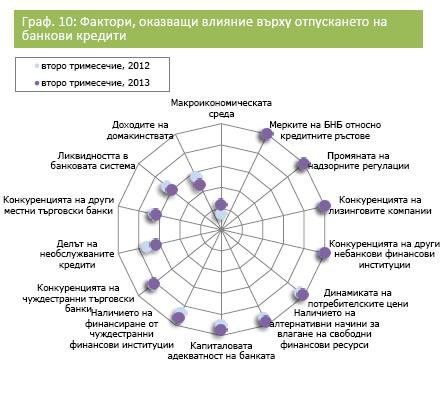

Политическата несигурност, традиционно свързана с провеждането на парламентарни избори, до голяма степен се прехвърли и върху икономиката и бе значим фактор за рационалните решения на икономическите агенти през разглеждания период. Това, заедно със забавянето на икономическия растеж през първото тримесечие, очевидно е принудило банките отново да повишат предпазливостта си. Доходите на домакинствата са вторият по значение фактор, сочат данни на МФ*. Въпреки че все още няма данни за развитието им през второто тримесечие, последните краткосрочни данни за безработицата са позитивни. Вероятно това е допринесло за известно подобрение на общата кредитоспособност на сектор домакинства и би обяснило лекото нарастване на степента на значимост на фактора. Ликвидността и конкуренцията на местните банки следват в подреждането на факторите, но са имали относително малко влияние върху анкетираните. Делът на необслужваните кредити, който отново се повиши през първото тримесечие, повишава леко значимостта си в това запитване и запазва мястото си сред показателите, следени отблизо от участниците. Силно ограничено влияние върху кредитната политика на банките са имали конкуренцията на чуждестранни банки, финансирането от чуждестранни институции и капиталовата адекватност. Все по-отслабващото значение на достъпа до ресурсите на банките-майки може да се обясни с нетния изходящ поток, който местните банки формират при отношенията си с нерезидентни институции основно чрез увеличение на чуждестранните си активи. Същевременно, незначителното влияние на капиталовата адекватност се обуславя от факта, че кредитната политика на банките се определя изключително от кредитоспособността на фирмите и домакинствата, а не от състоянието на надзорните показатели.

Макроикономическата среда измества нуждата от оборотни средства като първостепенен фактор при търсенето на банкови кредити. Политическата ситуация в страната направи несигурна икономическата среда. Фирмите допълнително свиха рязко търсенето на заемни средства. По тази причина не е изненадващо, че дори покриването на текущите им нужди от ликвидност е било отложено от предприятията. Значимостта на фактора се понижава, а потвърждение на разсъжденията е бързото понижение на годишния темп на растеж на кредитите за нефинансови предприятия и на частния кредит като цяло до рекордно ниски нива през юни. Лекото повишение на заетостта през първото тримесечие и тенденцията на понижение на безработицата през почти цялото първо полугодие са допринесли положително, макар и в малка степен за търсенето на кредити от домакинствата. През второто тримесечие се наблюдава двойно свиване на спада на овърдрафт кредитите и потребителските кредити, а значението на фактора доходи слабо се повишава според анкетираните. Най-забележимо нарастване на значимостта се наблюдава по отношение на по-изгодните условия по кредитите. Въпреки консервативните си стандарти, банките предлагат на платежоспособните си клиенти лихвени условия, които са по-благоприятни дори в сравнение с предкризисните. Същевременно, нуждата от финансиране на големи инвестиции е била незначителна за икономическите агенти през разглеждания период, отражение на което е забавянето на растежа на фирмените и жилищните кредити.

Анкетираните банки са посочили доходите на икономическите агенти като основен фактор за влагането на средства на депозит през второто тримесечие на 2013 г. Водещата им роля вероятно се дължи на позитивните тенденции на пазара на труда, от една страна, и традиционния стремеж на домакинствата да увеличават предпазните си спестявания. Изгодните условия по депозитите следват в подреждането, повишавайки значението си. Влиянието на този фактор е негативно, поради по-ниските лихвени проценти, предлагани от банките, докато в същото време на капиталовия пазар се наблюдаваше предимно възходящо развитие по отношение на доходността. Макроикономическата среда остава на трето място с по-ниска степен на значимост, като се отрази в рязко забавяне на растежа на депозитите през април. Въпреки че до края на второто тримесечие те ускоряваха плавно нарастването си, то не успя да достигне темповете си от края на март. Предлагането на нови банкови продукти запазва позицията си в подреждането на факторите, но с ниска степен на значимост. Банките проявиха активност в това отношение в началото на годината с цел да отговорят на стремежа на клиентите си да избегнат плащането на данък върху лихвите, но очевидно психологическият ефект от данъка върху домакинствата е започнал да се изчерпва и в по-малка степен е определял избора им на различни типове депозити. Според получените резултати, икономическите агенти не са се възползвали от спестяванията си, за да финансират значителни инвестиции.

Определящ фактор за банките при привличането на депозити през второто тримесечие на 2013 г. е била макроикономическата среда. След забавянето на растежа през първото тримесечие и несигурността, породена от политическата ситуация през периода, и същевременно като цяло положителното развитие на доходите (на второ място в подреждането), за банките е било логично да очакват стабилно нарастване на депозитите. В комбинация с чувствителния спад в търсенето на кредити, това би довело до последващо свиване на нетния лихвен доход и би следвало да стимулира банките да привличат по-малко депозити. Именно изменението на отпуснатите кредити е следващият по значение фактор, а общото влияние на първите три фактора може да се проследи чрез понижението на лихвените проценти по депозити през второто тримесечие.

След по-песимистичните си очаквания за развитието на основните си дейности през второто тримесечие, търговските банки възстановяват оптимизма си по отношение на третото тримесечие. Прогнозата им за общия обем на отпуснати кредити се подобрява както на годишна, така и на тримесечна база. Въпреки че финансирането на оборотни нужди на фирмите ще запази определящата си роля в динамиката на корпоративния кредит, очакванията за дългосрочните кредити към бизнеса също бележат повишение и сочат към плавно удължаване на времевия хоризонт на банките. Това не се отнася за домакинствата, при които очакванията за дългосрочните кредити и кредитите в евро остават доста под общата прогноза за частния кредит, въпреки лекото им подобрение в настоящото издание. Като се вземат предвид и много високите лихвени проценти по краткосрочните потребителски кредити в лева, може да се заключи, че общо кредитите за домакинства ще останат силно потиснати и през третото тримесечие. Анкетираните смятат, че несигурността, характерна за текущата ситуация в страната, ще продължи да стимулира предпазните спестявания на домакинствата, като те ще бъдат най-вече краткосрочни и деноминирани в лева. Подобен извод може да се направи от относително високата прогноза за общото ниво на депозитите и значително по-слабите очаквания за депозитите в евро и дългосрочните депозити. Изплащането на задълженията на местните банки към чуждестранните им собственици ще затихне. Вероятно анкетираните са достигнали близо до желаното от тях съотношение на вътрешно и външно финансиране. Може да се очаква конкуренцията на останалите банки и на небанковите посредници леко да се повиши, но едва ли това ще доведе до по-забележимо активизиране на дейността на финансовия сектор предвид слабото търсене на този тип услуги от страна на частния сектор.

Коментари

Все още няма коментари!

Коментирай