Тази седмица най-големите централни банки в света ще приключат най-агресивната година за повишаване на лихвените проценти от четири десетилетия насам, като борбата им с инфлацията все още не е приключила, дори и при забавяне на икономиките им.

В сряда Федералният резерв на САЩ ще повиши основния си лихвен процент с 50 базисни пункта до диапазона от 4% до 4,5% - най-високата стойност от 2007 г. насам, и ще даде сигнал за още увеличения в началото на 2023 г.

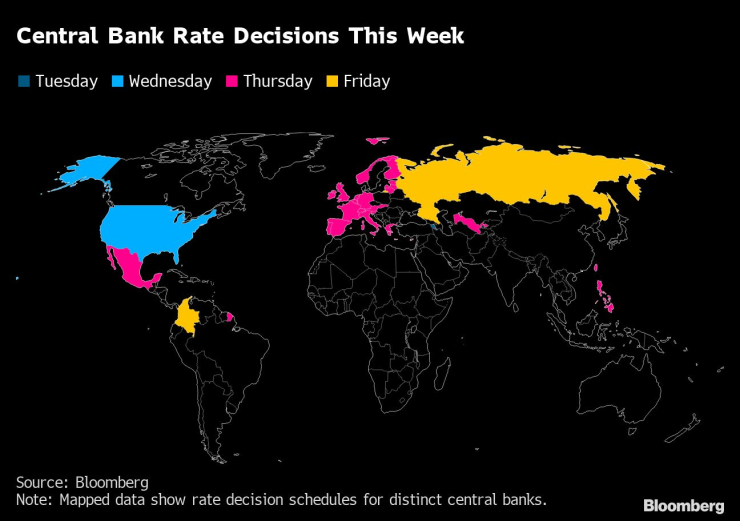

Ден по-късно Европейската централна банка и Английската централна банка вероятно ще ги последват с движения от по половин пункт. По-високи разходи по заемите се очакват и в Швейцария, Норвегия, Мексико, Тайван, Колумбия и Филипините.

Решения на централните банки за лихвените проценти през тази седмица

Годината завършва много по-различно, отколкото започна. През януари повечето политици признаваха, че са сгрешили, като са заложили, че инфлационният скок през 2021 г. скоро ще отшуми, но все още приемаха, че могат да задържат цените с постоянно свиване на политиката.

Вместо това множество показатели показват как ускоряването на глобалната инфлация до около двуцифрено число ги принуди да стиснат здраво:

- Bank of America Corp. е забелязала около 275 повишения на лихвените проценти през тази година, достатъчно за по едно повишение всеки търговски ден, при само 13 намаления

- Повече от 50 централни банки са извършили рядко срещаните някога увеличения със 75 базисни пункта, като някои от тях се присъединиха към Фед, правейки това многократно

- Прогнозата на Bloomberg Economics за глобалните лихвени проценти е, че годината ще завърши на ниво от 5,2 %, в сравнение с 2,8 % през януари

Въпреки че все повече признаци сочат, че на повечето места инфлацията е достигнала своя връх, големият въпрос сега е какво ще се случи през 2023 г.

Най-лошият вариант е инфлацията да се окаже упорита и да започне рецесия, създавайки стагфлационен кошмар за централните банки. Най-голямата надежда е растежът на потребителските цени да се оттегли достатъчно бързо, за да могат политиците да спрат да повишават лихвените проценти и да обмислят тяхното намаляване, за да стимулират растежа.

Макар че много инвеститори очакват промяна в някакъв момент, председателят на Фед Джером Пауъл и президентът на ЕЦБ Кристин Лагард, които ще говорят тази седмица, казват, че фокусът им остава върху справянето с инфлацията, дори ако това вреди на търсенето и наемането на служители.

Федералният резерв

Въпреки че се очаква Фед да започне да смекчава темпа на затягане на паричната политика тази седмица с повишение с половин пункт, целевият лихвен процент по овърнайт банковите кредити ще продължи да се вдига в началото на 2023 г.

Още едно повишение с 50 базисни пункта би означавало увеличение на лихвените проценти с 4,25 процентни пункта през 2022 г. - година, през която инфлацията се покачи до четиригодишен връх и накара политиците да се замислят.

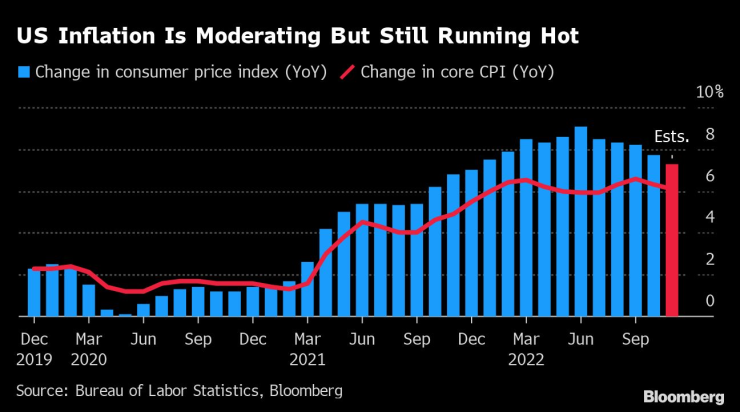

Инфлацията в САЩ се понижава, но все още е висока

Служителите на Фед, които приключват двудневната си среща в сряда, ще получат последен поглед върху ключов показател за инфлацията, когато във вторник правителството публикува индекса на потребителските цени за ноември. Икономистите прогнозират увеличение от 0,3% на общия и основния показател, който изключва храните и горивата. На годишна база и двата показателя се очаква да се понижат.

Европейска централна банка

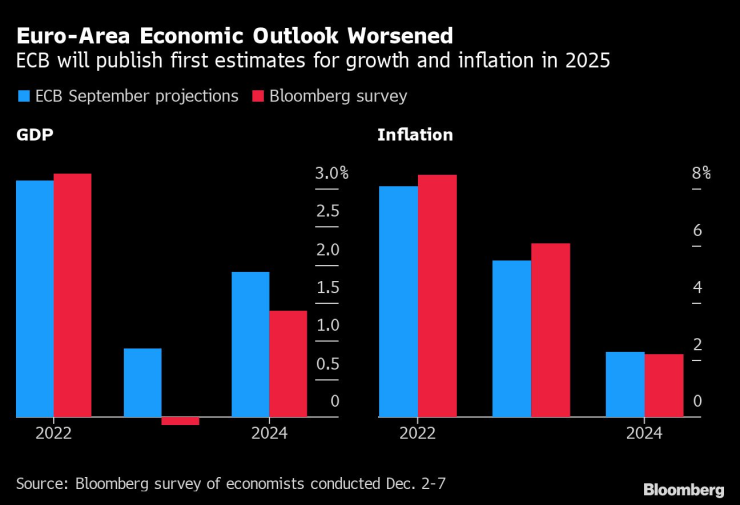

ЕЦБ вероятно ще повиши лихвените проценти с 50 базисни пункта, след като през миналия месец инфлацията в еврозоната се забави за първи път от 1,5 години. И все пак, при положение че ръстът на потребителските цени все още е 10%, трето поредно повишение със 75 базисни точки не може да бъде напълно изключено, а някои от по-ястребово настроените членове на Комисията предложиха да подкрепят подобна стъпка. Върху решението на Управителния съвет ще окажат влияние и новите тримесечни икономически прогнози, в които вероятно ще бъде отбелязано понижение на прогнозите за растежа и повишение на тези за инфлацията за 2023 г.

Икономическите перспективи на еврозоната се влошават. ЕЦБ ще публикува първите си оценки за растежа и инфлацията през 2025 г.

Освен това е предвидено политиците да вземат решение относно основните стълбове на стратегията си за разсрочване на дълг от близо 5 трлн. евро. Същинският процес - известен като количествено затягане или QT - ще започне едва през следващата година, като икономистите очакват той да стартира през първото тримесечие.

Английската централна банка

Широко разпространено е очакването, че Английската централна банка ще повиши основния си лихвен процент с половин пункт до 3,5%, което би било най-високото ниво от 2008 г. насам. При положение че инфлацията е на 41-годишен връх от 11,1% и потребителите все по-често очакват повишени цени през следващите няколко години, политиците, водени от управителя Андрю Бейли, заявиха, че ще действат решително, за да предотвратят спирала на цените на труда.

Поради влошените перспективи пред икономиката решението този месец е по-трудно от предишното. Рецесията вече е в ход и се очаква да продължи до 2024 г., а домакинствата страдат от най-тежкото свиване на разходите за живот в историята. Цените на енергията са поне шест пъти по-високи от обичайните, а по-студеното от обичайното време връхлита Обединеното кралство за първи път от миналата зима.

Швейцарска национална банка

Швейцария също се сблъсква с рязко покачващата се инфлация, но при 3% - по-малко от една трета от тази в заобикалящата я еврозона - политиците на Швейцарската централна банка вероятно ще изберат стъпка от половин пункт, вместо да повторят свръхголямата стъпка от 75 базисни пункта от септември.

Швейцарската инфлация остава над целевата стойност

Силният франк - от години трън в очите на председателя на централната банка на Швейцария Томас Джордан - сега подкрепя икономиката, тъй като позволява на швейцарците да избегнат вносната инфлация. Централната банка вероятно все пак ще повтори, че е готова да се намеси на валутните пазари, ако е необходимо.

Норвежка банка

Норвежката централна банка е на път да повиши основния си лихвен процент с 25 базисни пункта, тъй като данните за инфлацията през миналия месец показаха забавяне на растежа както на общите, така и на базисните цени. Тези данни позволиха да се оттеглят спекулациите за по-голямо увеличение на разходите по заемите, като някои анализатори са все по-убедени, че повишението през декември ще бъде последното от цикъла.

Други неотдавнашни публикации на данни, подчертаващи най-мрачните икономически перспективи от финансовата криза насам, също подкрепиха това виждане, въпреки че последните оценки на Norges Bank от септември сочат максимален лихвен процент от 3% през зимата, предвиждайки допълнително повишение с четвърт пункт в началото на следващата година.

Мексико и Колумбия

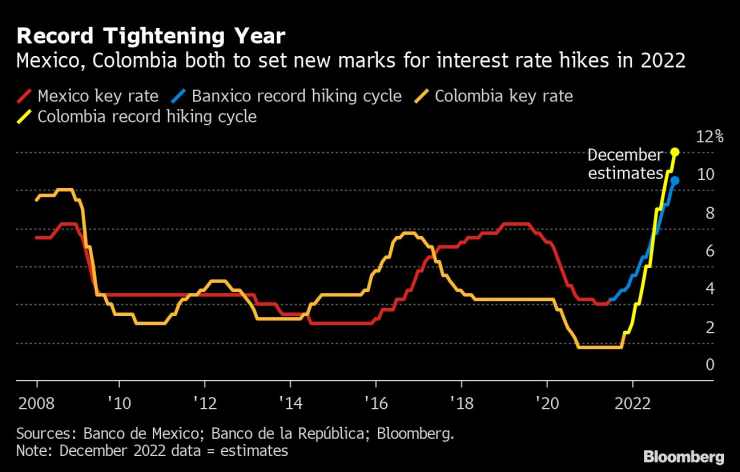

Тази седмица централните банки на Мексико и Колумбия спуснаха завесата на една безпрецедентна година за паричната политика в Латинска Америка.

Ако двете решения от седмицата съвпаднат с прогнозите, петте големи централни банки в Латинска Америка, които целят инфлация, ще са повишили лихвените проценти с общо 30,75 процентни пункта през 2022 г., поставяйки нов годишен рекорд чрез 40 повишения, четири паузи и нито едно намаление.

Рекордна година на затягане. Мексико и Колумбия ще поставят нови рекорди за повишения на лихвените проценти през 2022 г.

Прогнозите са, че централната банка на Мексико, известна като Banxico, ще повиши основния си лихвен процент за 13-о поредно заседание до 10,50% с повишение от половин пункт. Макар че общата инфлация е достигнала своя връх и се връща към целевата стойност от 3%, показателите за базисната инфлация остават над 8%. Консенсусът сред анализаторите предвижда крайната лихва на Банксико да бъде 11% след допълнително затягане в началото на 2023 г.

В петък очакваме Banco de la República да извърши трето поредно повишение със 100 базисни пункта и общо 11-то поредно повишение, за да постави основния лихвен процент на 12%. Икономистите смятат това за край на цикъла на повишенията, въпреки че някои анализатори поставят горната граница със 100 базисни точки по-високо - 13%.

На други места в световната икономика

Валутният орган на Хонконг ще се движи в синхрон с Фед поради обвързаността на валутата, което означава още едно вероятно увеличение на лихвените проценти, докато централните банки на Филипините и Тайван също се предвижда да повишат лихвените проценти.

Очаква се в петък Банката на Русия да запази лихвените проценти на стабилно равнище, като последният кръг от облекчения ще приключи с нарастването на инфлационните рискове. Кремъл изтъква по-малкото от очакваното свиване на БВП през тази година, но централната банка предупреди, че новите ограничения на Г-7 за продажбите на петрол могат да засегнат добива, когато започнат да действат през следващата година.

Освен централните банки пазарите ще следят данните от Китай, където продажбите на дребно, инвестициите и промишленото производство, които трябва да бъдат представени в четвъртък, ще покажат задълбочаване на проблемите на икономиката през ноември, тъй като ограниченията на Covid нула, които сега се облекчават, натежаха върху активността.

Коментари

Все още няма коментари!

Коментирай